Finanzas sostenibles

Oferta, retos y expectativas de financiación sostenible para pymes

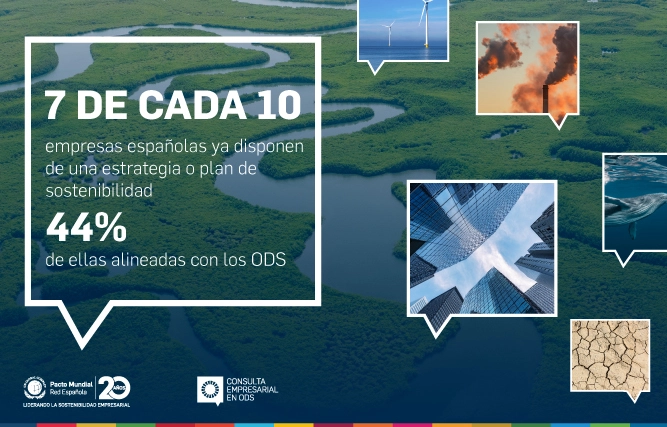

Las pymes son un pilar fundamental para el tejido empresarial español y cada vez tienen más peso en la promoción de la sostenibilidad empresarial y en la consecución de los 17 Objetivos de Desarrollo Sostenible de la Agenda 2030. De hecho, dentro del Pacto Mundial de la ONU España, son más del 50% de nuestras entidades participantes. Una muestra de que son la vía principal para redefinir el modelo de negocio hacia uno más resiliente y sostenible.

Sin embargo, que esto ocurra no sólo es cuestión de voluntad, también dependen de que haya líneas de financiación sostenible que les ayuden esta transición.

“El objetivo es que las pymes, a través de estos recursos financieros, no solo impulsen su crecimiento económico, sino que también promuevan un impacto positivo en el entorno en el que operan».

Cristina Sánchez, directora ejecutiva del Pacto Mundial de la ONU.

En el siguiente artículo, basado en el estudio que hemos realizado desde el Pacto Mundial de la ONU España en colaboración con Spainsif, “La financiación sostenible para pymes en España” analizamos la oferta, recursos y expectativas que tienen las pymes en cuanto a financiación sostenible.

- Ofertas de financiación sostenible para pymes

- Retos asociados a la demanda de financiación sostenible

- Principales expectativas relacionadas con la financiación sostenible

1. Ofertas de financiación sostenible para pymes

Algunas entidades financieras ya están desarrollando una variedad de productos de financiación sostenible específicamente para pymes. Estos productos se enfocan en distintos aspectos de la sostenibilidad, dependiendo del tipo de entidad y sector. Normalmente, clasificados en tres:

- Finalista: este tipo de financiación está dirigida a proyectos específicos elegibles, generalmente alineados con la taxonomía europea, los bonos verdes, los fondos NextGenEU y las líneas de financiación sostenible del Banco Europeo de Inversiones (BEI).

- Propósito general: financiación para la entidad que está sujeta al cumplimiento de ciertos indicadores de sostenibilidad (KPIs), evaluados anualmente. Este tipo de financiación es común en la banca ética y microfinanzas.

- Papel comercial a corto plazo: algunas entidades financieras ofrecen condiciones ventajosas para el descuento de papel comercial si se cumplen ciertos criterios de sostenibilidad. Un ejemplo es el confirming sostenible, donde grandes empresas negocian condiciones especiales para sus pymes proveedoras que cumplen con indicadores de sostenibilidad.

1.1 Buenas prácticas de ofertas en financiación sostenible para pymes

- CaixaBank ha creado un plan para impulsar la transición verde de sus clientes empresariales, especialmente las pymes del sector agroalimentario. Ofrecen asesoramiento personalizado y un acompañamiento por parte de especialistas en sostenibilidad, ayudando a las empresas a descarbonizar y mejorar su impacto ambiental.

- MicroBank, el banco social de microcréditos de CaixaBank, se enfoca en la financiación con impacto social, promoviendo la inclusión financiera y el desarrollo socioeconómico. Su objetivo es integrar la medición de impacto social en la gestión operativa para maximizar los efectos positivos en sus beneficiarios.

2. Retos asociados a la demanda de financiación sostenible

Aunque la demanda de financiación sostenible está creciendo, las pymes enfrentan varios desafíos para integrarse plenamente en la sostenibilidad:

- Falta de conocimiento: muchas pymes aún no comprenden plenamente los beneficios de la sostenibilidad y necesitan asesoramiento para entender los riesgos y oportunidades.

- Complejidad técnica: implementar proyectos de sostenibilidad puede requerir colaboración con expertos externos, como instaladores de paneles solares o especialistas en eficiencia energética.

- Limitaciones de recursos: las pymes a menudo carecen de recursos, tiempo y personal especializado para dedicar a la sostenibilidad.

- Burocracia compleja: la normativa y los requisitos de cumplimiento pueden ser complicados, lo que desanima a muchas pymes a buscar financiación sostenible.

- Beneficios no tangibles inmediatos: A veces, los beneficios de la sostenibilidad no son visibles a corto plazo, lo que puede hacer que las pymes duden en invertir en estos proyectos.

Por ejemplo, un ejemplo de financiador que ayuda a superar estos retos es Fiare Banca Ética. Una entidad que ofrece un canal de crowdfunding para apoyar iniciativas que requieren financiación a fondo perdido. Organizan concursos de matchfunding para proyectos específicos, aportando un 25% del objetivo de la campaña una vez que el proyecto alcanza el 75%.

3. Principales expectativas relacionadas con la financiación sostenible

Las expectativas de crecimiento de la demanda de financiación sostenible para pymes son altas. Las grandes empresas están impulsando a sus cadenas de valor, compuestas principalmente por pymes, a cumplir con estándares de sostenibilidad. Este impulso está llevando a las pymes a reflexionar estratégicamente sobre la sostenibilidad y su impacto en su negocio y competitividad.

- Desarrollo de herramientas de análisis: Se están desarrollando nuevas herramientas para ayudar a las pymes a analizar su sostenibilidad y alinearse con la taxonomía europea. Estas herramientas incluyen cálculos de huella de carbono, autodiagnósticos ASG y calificaciones ASG para pymes.

- Ayudas y préstamos ventajosos: la Adenda del Plan de Recuperación, Transformación y Resiliencia (PRTR) está inyectando ayudas y préstamos a pymes con condiciones ventajosas, incentivando así la demanda de financiación sostenible. Las pymes están comenzando a reconocer los ahorros y beneficios de estas ayudas, lo que se espera incremente su demanda. Por ejemplo:

- El Grupo Cajamar se compromete con el sector agroalimentario no solo a través de la financiación de proyectos, sino también mediante la transferencia de conocimiento y herramientas digitales como Plataforma Tierra, que facilita la transformación digital y la gestión sostenible de los cultivos.

- Oikocredit apoya a pymes en Kenia y Ghana con préstamos para mejorar la seguridad alimentaria y promover la energía solar, contribuyendo a la sostenibilidad y a la reducción de la huella de carbono.

- Las entidades del Grupo Caja Rural ofrecen productos financieros como arrendamiento financiero, factoring y confirming con componentes ASG, facilitando la financiación sostenible para pymes. También proporcionan plataformas de búsqueda de ayudas y subvenciones y asesoramiento durante los procedimientos.

La financiación sostenible es una herramienta vital para que las pymes puedan avanzar hacia modelos de negocio más sostenibles y resilientes. Aunque existen desafíos significativos, las oportunidades y expectativas de crecimiento son alentadoras. Con el apoyo adecuado y el acceso a productos financieros sostenibles, las pymes pueden jugar un papel crucial en la transición hacia una economía más verde y justa.

Únete

Si quieres dar un paso adelante en tu compromiso con la sostenibilidad empresarial y avanzar en esta materia con nuestra ayuda, ¡ÚNETE a la mayor iniciativa internacional en sostenibilidad!

Más info